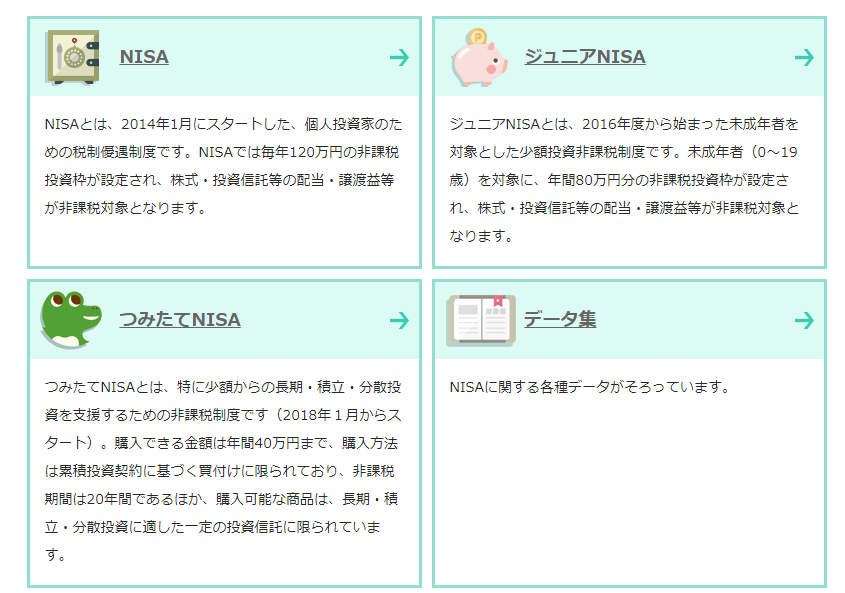

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

引用元:金融庁HP

銀行に行けばNISAのポスター。テレビでもNISAのCM。

NISA? つみたてNISA?

こんなにNISAという言葉を見かけるようになったのに、実は何も分かっていない。。。

今回はこういったお悩みを解決したい!と思い、まとめてみました!

NISAのそれぞれの違いも、メリットや注意点もこれを読めばある程度理解できるはずです。

なぜNISAは生まれたのか??

1:税制が変わったから

2014年から税制が変わりました。

これがNISAが生まれた背景の1つです。

NISAの制度が始まる前の年の2013年までは、上場株式などの売却益や配当と投資信託の売却益や分配金の税率は10%でした。

ですが、2014年からこの軽減税率の制度は終了してしまいました。

税率が以前の20%に戻ってしまったのです。

政府はこの増税による、投資家や一般家庭からの投資活動が減ってしまうと不安視したことから、NISAの制度が導入されることになったのです。

2:国民に自力での資産形成をしてもらいたいから

2つ目の背景がこれです。

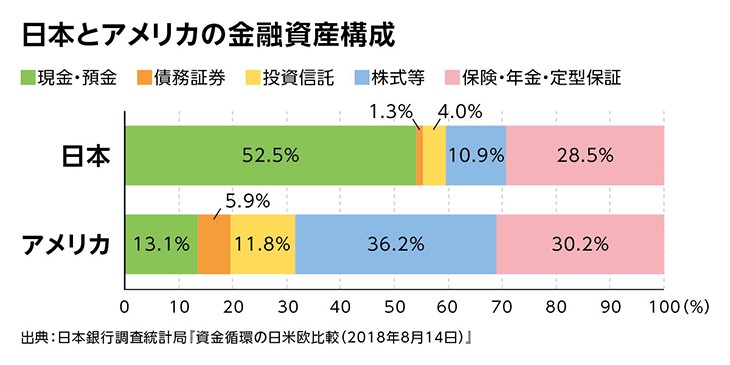

日本の家計の金融資産構成は現金・預金の割合が非常に高く、半分以上を占めています。

ではどれだけ投資に回しているかというと、約15%ほど。

アメリカと比べると、明らかに差があることが分かります。

アメリカほどではありませんが、ヨーロッパと比べてもかなり差はあります。

預金ならば元本割れのリスクはありませんが、低金利であるため運用面の効果がかなり低い。

以前に比べ働き方も多様化してきており、若い人たちの所得水準の減少傾向が大きくなっています。

運用によって資産形成を促し、投資に関するリテラシーを高めていくことが求められるようになってきたのです。

こうした理由により、政府主導でNISAという制度が作られました。

NISAは3種類!違いや共通点とは?

先ほどの金融庁のHPデータから、NISAには「NISA」「つみたてNISA」「ジュニアNISA」の3種類があることが分かりました。

そして、2024年からは大きく制度が変更になります。

「NISA」は「新型NISA」となり生まれ変わります。

また「ジュニアNISA」は残念ながら廃止となってしまいます。

2024年から始まる「新型NISA」も、「NISA」と「つみたてNISA」の理解が必要になってきますので、ここからは「NISA」と「つみたてNISA」の説明をしていきましょう。

「NISA」と「つみたてNISA」の共通している所

まずは「NISA」と「つみたてNISA」の共通点から。

投資に関して、頭を悩まされることの1つに税金があります。

株式や投資信託などで得られる利益には配当金や分配金、そして売却益などがありますが、そこで得ることができた利益には通常20.315%の税金(所得税・住民税・復興特別所得税)がかけられます。

ですが、NISAを利用することによってそれらが非課税になります。

ここは「NISA」も「つみたてNISA」も共通している部分であり、NISA制度の最大のメリットとなっています。

この部分は確定拠出年金「iDeCo」も同様で非課税になっており、軽減税率廃止や私たち国民が投資を行ないやすくするための、優遇された大きな部分です。

ここで少し考えてみてください。

投資を始めて10万円儲かったとしましょう。とても嬉しい事ですね。

ですがここから約2万円は税金として納めなければならないのです。

ここがNISAの良いところです。この約2万円は非課税となり、手元に残るのです。

NISAのデメリット

デメリットについても少し触れておきましょう。

ここは大きな注意点となりますので、気を付けていただきたいです。

NISA制度では繰越控除と損益通算ができないのです。

少し難しいので簡単な例で説明いたします。

NISAの口座で10万円の株を購入したとします。

この株が20万円に値上がりし、一般の証券口座へ移したとしましょう。

この時の値上がり分の10万円はNISAの制度内であるため税金はかかりません。

ここからこの株がさらに値上がりし25万になったとしましょう。

一般の証券口座へ移した時の価格は20万円であったため、この20万円が取得価格とされ、課税されるのは利益の5万円分に対してのみということになります。

ここまでは、そんなに問題無いように思えますね。

しかし問題はここから。

先ほど同様にNISAの口座で10万円の株を購入します。

この株が7万円に値下がりし、そのタイミングで一般の証券口座へ移したとしましょう。

この時点での損した3万円は繰越控除や損益通算ができないのです。

ここから株が値上がりし、元の10万円に戻ったとしましょう。

一般の証券口座へ移した時の価格は7万円であったため、この7万円が取得価格とされ、利益の3万円分に対しては課税対象となってしまうのです。

利益には大きなメリットを持っていますが、損失が出た時は要注意な制度だということです。

その他の共通している所

・日本に住民票があれば、20歳以上ならだれでも利用が可能であること

・いつでも引出自由であること

確定拠出年金「iDeCo」は基本的に60歳まで途中解約できませんが、NISAは可能です。

車の買い替えや、子供の進学などでまとまったお金が必要になった時や、大きく値上がりが起こった時に、いつでも引き出せるというのは大きなメリットですね。

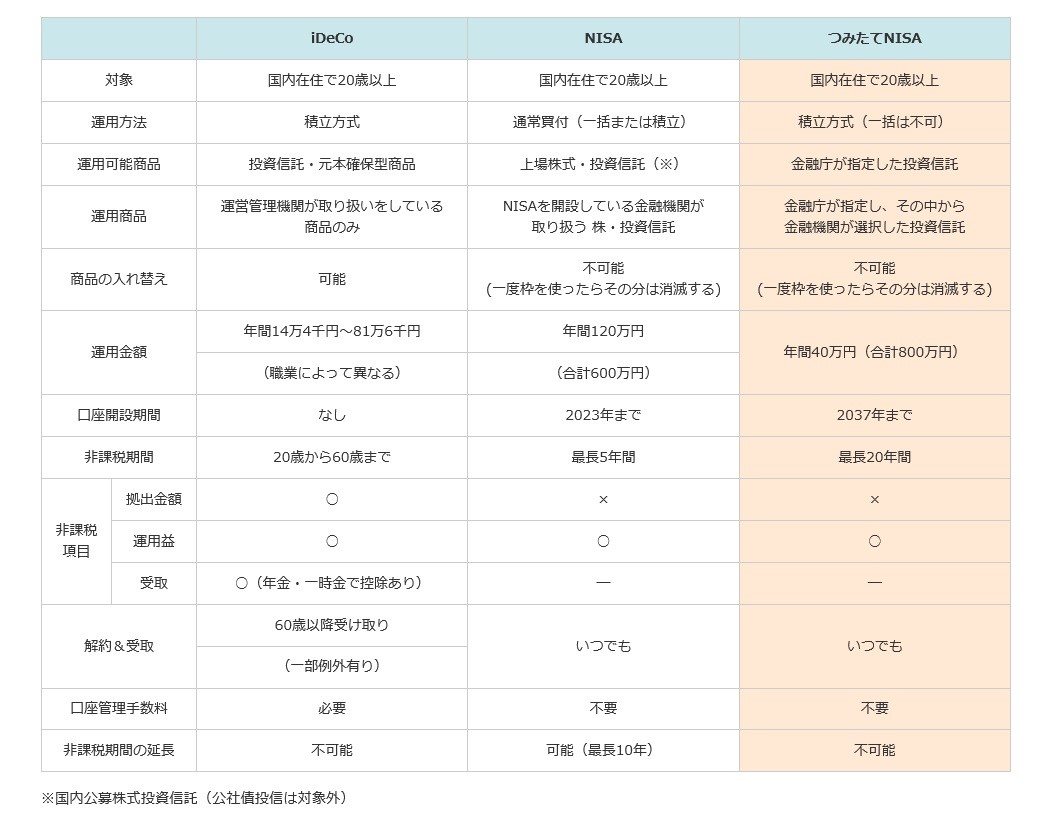

「NISA」と「つみたてNISA」の違っている所

「NISA」と「つみたてNISA」の違いは多くあります。

では紹介していきましょう。

引用元:diamond.jp

年間の非課税枠と運用最大期間

まずは年間の非課税枠から。

「NISA」では、年間120万円分まで

「つみたてNISA」では年間40万円分まで

の投資額が上限として非課税となります。

ここで注意点です。

年間に決まっている投資上限額分を使いきれなくても、来年度に繰り越しなどはできないので、どれだけの資産を運用するかによってNISAを選びましょう。

次に運用の最大期間です。

「NISA」では、最大5年間

「つみたてNISA」では最大20年間

となっています。

またNISAでは確定拠出年金「iDeCo」と違って、積立時での掛け金の所得控除は受けられませんので注意してください。

投資対象のラインナップにも違いが!

「NISA」と「つみたてNISA」にはこの他にも違いがあります。

それは投資する対象の商品のラインナップです。

「NISA」は上場株式、ETF、REIT、投資信託など多くの投資商品を自由に選択できますが、「つみたてNISA」では金融庁が「長期」「積立「分散」投資に適していると判断した、一部の投資商品しか選択できないなど限定されています。

ロールオーバーとは

引用元:マネックス証券

最後にロールオーバーの制度に触れたいと思います。

投資期間の短い「NISA」にはロールオーバーの制度が認められています。

(現状でNISA口座を開設していない場合は、この恩恵は受けられません。)

ロールオーバーとは、NISA口座での5年間の非課税期間が終了し、その期間内に売却を行なわない場合に起こります。この場合、一般証券口座などへ移すのか、ロールオーバーするかになります。

つまり、「NISA」では5年を経過すると、NISA口座の資金を

・売却する

・一般証券口座などに移す

・ロールオーバーする

という3つの選択肢から行動を選ばなければならないということ。

そしてこの5年間の非課税期間の終了したNISA口座内の資産を全て、新しいNISA口座に移して運用することをロールオーバーといいます。

ロールオーバーする際には、非課税枠の120万円を超えてもロールオーバーは可能です。そして超えた分にも課税はされません。

ですが非課税枠の120万円以下ならば、その分の非課税枠が減ってしまい、新しく投資できる額が少なくなってしまいます。

なお、同じ金融機関でしかロールオーバーはできません。

またNISAの新規口座開設は2023年に終了してしまうため、ロールオーバーの制度を利用できるのは、2018年までに新規口座をしたものまでとなりますので注意してください。

2018年に開設したNISA口座は、2023年にロールオーバーすれば、2027年まで運用することができます。

要するにここから2023年までに新規開設されるNISA口座はロールオーバーができないということになります。

「NISA」と「つみたてNISA」選び方

この違いから見る二つのNISAの選び方としては、

1年でより多くの資産を運用して多くの利益を狙っていく場合は「NISA」

しっかりと計画を立て、少しずつ資産形成を行なっていく場合は「つみたてNISA」

となってきそうです。

つまり、

投資上限額が大きく、投資対象商品の多い「NISA」は投資経験者にメリット

「長期」「積立」「分散」投資に適した「つみたてNISA」は投資初心者にメリット

といったところでしょうか。

確定拠出年金「iDeCo」との比較

いかがでしょうか。

「NISA」と「つみたてNISA」の違いがある程度ご理解できましたでしょうか?

「NISA」が短期投資で投資経験者向け。

「つみたてNISA」が長期投資で投資初心者向け。

といった部分はなんとなくご理解いただけたかと思います。

では次に長期投資向けの「つみたてNISA」を確定拠出年金「iDeCo」と比較してみたいと思います。

引用元:モーニングスター

考えるべきは4点!

まず1点目は、「資産形成の目的」となります。

簡単に説明すると、

つみたてNISAはマイホーム取得や子供の教育費等ライフプランに合わせた積み立て。

確定拠出年金「iDeCo」は老後の資産形成のための積み立て。

目的をしっかりと決めたうえで、上手に活用することが重要になってきます。

この2つの制度を併用することも可能です。

次に2点目は、「途中で解約できるのかどうか」となります。

「つみたてNISA」はいつでも解約が可能ですが、確定拠出年金「iDeCo」は途中で解約することは原則できません。

この点から「つみたてNISA」は、1点目で確認したように、ライフプランに合わせて柔軟に対応できそうですね。確定拠出年金「iDeCo」は60歳まではほぼ強制積み立てで、解約ができませんのでしっかりとした老後の資産形成には向いていると言えます。

そして3つ目は、節税効果に関してです。

「NISA」および「つみたてNISA」制度の非課税枠と運用年数はこれまでに触れてきました通りです。

運用時の節税効果が大きく発揮されましたね。

確定拠出年金「iDeCo」では、積立時・運用時・受け取り時の3段階で節税効果を発揮するので、こちらに軍配があがりそうです。

ですが投資対象は、かなり違いがありますので是非調べてみて、ご自身にあった方法を見つけていただきたいと思います。

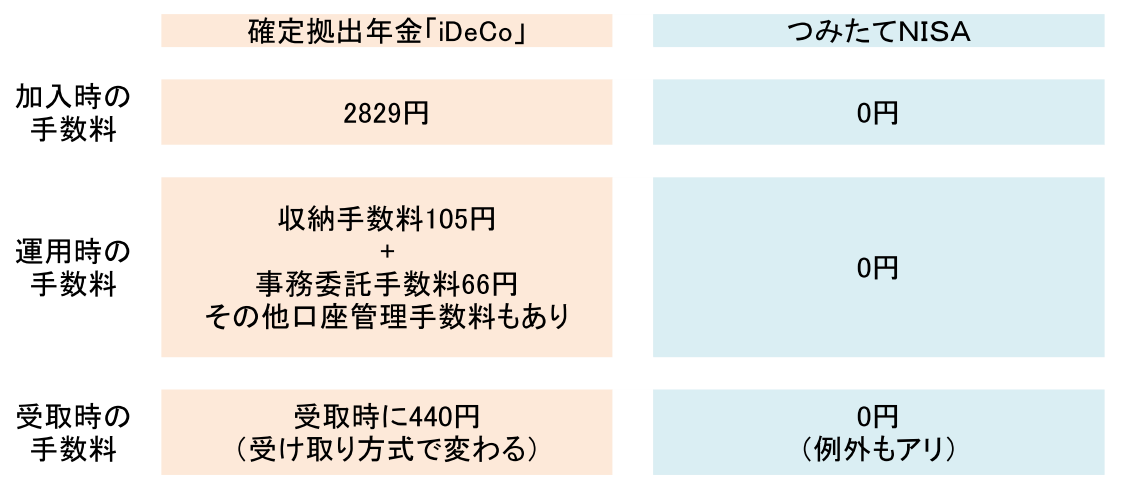

最後の4つ目は、「手数料に関して」です。

長期投資と考えると、ちりも積もれば・・・で、せっかくの節税効果もかすんでしまいかねませんよね。

金融機関によって、差はあるのですが、口座管理手数料に関しては「つみたてNISA」はかかりません。

その他の手数料はこちら。

確定拠出年金「iDeCo」の方が税制的に優遇されているため、何かと少しずつかかってしまう印象です。

こういった部分を総合的に考えていっていければいいかと思います。

また「NISA」と「つみたてNISA」は併用できませんが、NISA制度と確定拠出年金「iDeCo」は併用できます。

投資活動を通しての利益と節税効果を、最大限高められるようにしていきたいですね。

確定拠出年金「iDeCo」に関する詳しい記事はこちら!

→ https://ando-yoshito.com/ideco

最後に

いかがでしたでしょうか。

「消費増税」や「老後2000万円問題」など、日本は少子高齢化がスピードを伴って進んでいることを背景に、お金に関する悩みが今後ますます増えていくことと予想されます。

今回のNISA制度のように、しっかり理解して上手に付き合うことができれば、大切な資産を守る手立てとなるものも、現代の日本には確実にあります。

またNISA制度は2024年に転換期を迎え、「NISA」は「新型NISA」へと変更となります。

こちらの内容は、次の機会に譲りたいと思いますが、しっかりと知識をつけて「人生100年時代」を豊かに暮らしていきたいですね。

「新型NISA」に関する詳しい記事はこちら!

→ https://ando-yoshito.com/singata-nisa

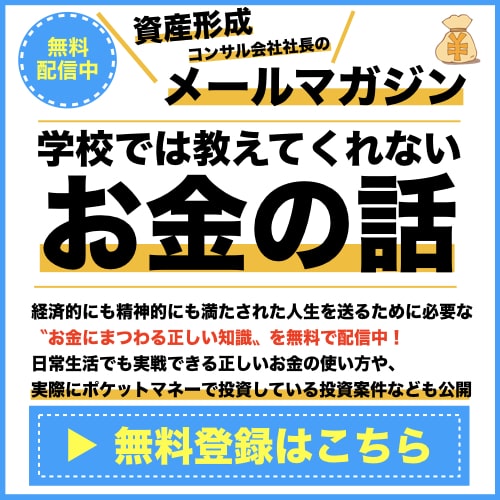

メールマガジン無料配信中!

メールマガジンではNISAや投資信託のさらに詳しい内容を公開しています。

≪お金にまつわる正しい知識≫を無料で配信中です!

無料登録は以下へお進みください!